ابرتورم

این مقاله نیازمند تمیزکاری است. لطفاً تا جای امکان آنرا از نظر املا، انشا، چیدمان و درستی بهتر کنید، سپس این برچسب را بردارید. محتویات این مقاله ممکن است غیر قابل اعتماد و نادرست یا جانبدارانه باشد یا قوانین حقوق پدیدآورندگان را نقض کرده باشد. |

در علم اقتصاد، اَبَرتورم (به انگلیسی: Hyperinflation) تورم بسیار بالا و معمولاً پرشتاب است. با افزایش قیمت کالاها در این پدیده، افراد جامعه میزان داراییهایشان را به شکل پول محلی به حداقل میرسانند و بهطور معمول به سمت نگهداری ارزهای خارجی پایدارتر سوق پیدا میکنند.[۱] در چنین شرایطی با این حال که سطح عمومی قیمتها بر اساس ارز محلی در اقتصاد مواجه با ابرتورم به سرعت افزایش پیدا میکند، قیمت اقلام در نسبت با ارزهای خارجی نسبتاً با ثبات باقی میماند.

در اقتصادی با تورم پایین روند آماری افزایش قیمتها طولانی است و بهطور کلی جز با مطالعه قیمتهای گذشته بازار نمیتوان به تغییرات قیمتی پی برد. در ابرتورم اما شاهد افزایش سریع و مستمر قیمتهای اسمی، بهای تمام شده اسمی کالاها و عرضه ارز میباشیم.[۲]

بهطور معمول در ابرتورم سطح عمومی قیمت حتی با سرعت بیشتری نسبت به عرضه پول افزایش پیدا میکند و مردم در طی ابرتورم سعی میکنند خود را از روند کاهش ارزش پول محلی خودشان در اسرع وقت خلاص کنند. با رخ دادن چنین نتیجهای مقدار پول در گردش تقسیم بر سطح قیمت به میزان قابل توجهی کاهش مییابد.[۳]

تقریباً تمامی ابرتورمهای رخ داده ناشی از کسری بودجه دولت و از طریق فرایند ایجاد ارز رخ دادهاند.[۴] رخ دادن جنگهای نظامی یا پیامدهای آن، تحولات سیاسی-اجتماعی، کاهش عرضه کل یا کاهش قیمتهای صادراتی، یا سایر بحرانهایی که جمعآوری درآمد مالیاتی را برای دولت دشوار میکند سبب فشار و استرس بیشتر به بودجه دولت میشود بنابراین فشار و استرس به بودجه دولتی با ابرتورم مرتبط است. کاهش شدید درآمد مالیاتی واقعی همراه با نیاز شدید به حفظ مخارج دولت، همراه با ناتوانی یا عدم تمایل به استقراض، میتواند یک کشور را به سمت ابرتورم سوق دهد.[۵]

تعریف[ویرایش]

برخلاف تورم پایین که روند افزایش قیمت طولانی است و به جز با مطالعه قیمت بازار گذشته قابل درک نیست، ابر تورم افزایش سریع و مداوم در قیمت اسمی، عرضه پول و بهای تمام شده اسمی کالاها را به همراه میآورد. بهطور معمول سطح عمومی قیمتها به سرعت و حتی بیشتر از عرضه پول افزایش مییابد زیرا مردم میخواهند به سرعت ممکن از کاهش ارزش پول خلاص شوند. موجودی واقعی پول، که مقدار پول در گردش تقسیم بر سطح قیمت است کاهش مییابد. ابر تورمها معمولاً به دلیل اینکه دولتهای پایدار بزرگ در زمان کسری بودجه اولین کاری که برای تأمین مالی انجام میدهند خلق پول است به وجود میآیند. بدین ترتیب ابر تورم اغلب با جنگ همراه است و پس از آن تحولات سیاسی و اجتماعی و بحرانهای دیگری به وجود میآید که کار دولت را برای گرفتن مالیات از افراد جامعه سخت میکند. کاهش شدید درآمد مالیات واقعی همراه با نیاز شدید حفظ وضع موجود و ناتوانی یا عدم تمایل قرض گرفتن دولت میتواند کشور را به ابر تورم هدایت کند. در سال 1956 Phillip Cagan کتاب ابر تورم پول گرایای پویا The Monetary Dynamics of Hyperinflation را نوشت این کتاب به عنوان اولین مطالعه جدی دربارهٔ ابر تورم در نظر گرفته شدهاست که از کتاب اقتصادهای متورم the Economics of Inflation" توسط C. Bresciani-Turroni دربارهٔ ابر تورم آلمان در سال ۱۹۱۳ در ایتالیا منتشر شده، تأثیر پذیرفتهاست. در این کتاب Cagan تعریف میکند یک قسمت ابر تورمی از ماهی شروع میشود که نرخ تورم ماهانه بیش از پنجاه درصد شده و زمانی که نرخ تورم ماهانه زیر پنجاه درصد بیاید ابر تورم پایان میابد که باید برای حداقل یکسال ثابت بماند. اقتصاددانان معمولاً از توضیحات Cagan که عنوان میکند نرخ تورم ماهانه باید بالای پنجاه درصد باشد پیروی میکنند

به تورم غیرقابل کنترل ابر تورم (به انگلیسی: hyperinflation) گفته میشود. شرایط ابر تورمی شرایطی است که در آن قیمتها بسیار سریع افزایش مییابند و واحد پول به سرعت ارزش خود را از دست میدهد.

تعاریف تکنیکی ابر تورم یکسان نیست. تورم سالانه در حدود ۱۰۰ درصد در طول سه سال و تورم ماهانه ۵۰٪ دو نمونه از تعاریف تکنیکی ابر تورم است.[۶][۷]

بعبارتی دیگر این پدیدهای اساساً مرتبط با درآمدها است. اگر دولتها نتوانند برای تأمین مالی مخارج خود یا مالیاتها را زیاد کنند یا قرض گیرند، گاهی به دستگاههای چاپ پول متوسل میشوند و تلاش میکنند مقادیر زیادی حقالضرب (درآمد حاصل از خلق پول) را در این میان به دست آورند. در نتیجه ابرتورم پدید میآید و افراد را به کاهش داراییهای نقدی خود وامیدارد؛ بنابراین دستگاههای چاپ پول باید هر چه سریعتر کار کنند تا بتوانند مقدار منابع یکسانی را بخرند و ….[۸]

ابرتورمها به خود استمرار میبخشند. فرض کنید دولتی برای تأمین مالی مخارج خود اقدام به چاپ پول کند و این کار را در ابتدا با افزایش حجم پول به میزان ۱۰ درصد در ماه آغاز کند. نرخ تورم به زودی افزایش یافته و مثلاً به ۱۰ درصد در ماه میرسد. این دولت درخواهد یافت که دیگر نمیتواند با پولی که به چاپ میرساند، خرید چندانی انجام دهد و احتمالاً با افزایش بیشتر نرخ رشد پول به این شرایط واکنش نشان میدهد. در اینجا چرخه ابرتورم آغاز شدهاست. در خلال تورم شدید کشمکشی طولانی میان مردم و دولت در خواهد گرفت. مردم تلاش میکنند تمام پولی که به دست میآورند را به سرعت خرج کنند تا از مالیات تورمی اجتناب ورزند و دولت نیز با افزایش بیشتر نرخ چاپ پول به افزایش تورم واکنش نشان میدهد. اکثر اقتصاددانها موافقند که تورم حتی با وجود درآمد حاصل از مالیات تورمی و اعوجاج ناشی از مالیاتهای دیگر رفاه اقتصادی را کاهش میدهد.[۹][۱۰]

دلایل رخ دادن ابرتورم[ویرایش]

دلایل در اینجا تعدادی از دلایل تورم بالا یا ابر تورم بیان میشود اما تقریباً همه ابر تورمها ناشی از کسری بودجه دولت و خلق پول است. طبق تعریف Phillip Cagan بعد از تجزیه و تحلیل ۲۹ ابر تورم Bernholz نتیجه میگیرد که حداقل ۲۵ کشور از همین راه دچار ابر تورم شدهاند. علاوه بر این شرط لازم برای ابر تورم وجود داشتن پول بدون پشتوانه بدون تبدیل به نرخ برابری طلا یا نقره ثابت شدهاست. اما در تاریخ چند استثناء نیز در این زمینه وجود دارند مانند فرانسه که در طول جنگ جهانی اول در سالهای ۱۷۸۹–۱۷۹۶ بعد از برچیده شدن استاندارد طلا اتفاق افتاد. همچنین ابر تورم فرانسه بعد از معرفی پول کاغذی بدون تبدیل که پشتوانه آن زمینهای مصادره شده بود اتفاق افتاد.[۱۱] شوک عرضه این نظریه بر اساس تجزیه و تحلیل تاریخی ادعا میکند ابر تورمهای گذشته به دلیل نسبتاً شوک منفی عرضه بیش از حد به وجود آمدهاست اما اغلب همیشه با جنگ همراه نیست مانند فروپاشی نظام کمونیست یا بلایای طبیعی[۱۲] عرضه پول این نظریه ادعا میکند که ابر تورم زمانی رخ میدهد که مقدار پول بهطور مداوم و و اغلب سریع به سرعت افزایش میابد که این امر توسط رشد متناظر در خروجی کالا و خدمات حمایت نمیشود. قیمت افزایش میابد و در نتیجه این خلق پول سریع یک چرخه معیوب ایجاد میکند. همچین این افزایش به سرعت قیمتها باعث عدم تمایل گسترده مردم برای نگهداری ارز محلی میشود که به همین علت ارز داخلی قدرت خرید خود را از دست میدهد. در عوض آنها به سرعت همه پولی را که دریافت کردهاند به سرعت خرج کرده که این امر باعث افزایش سرعت جریان پول شده و این به نوبه خود باعث شتاب بیشتر قیمتها میشود. این بدان معنی است که افزایش سطح قیمتها مهمتر از عرضه پول است. موجودی واقعی پول M / P کاهش مییابد که در اینجا M اشاره موجودی واقعی پول و P اشاره به سطح قیمت دارد. این نتایج در عدم تعادل بین عرضه و تقاضا برای پول از جمله ارز و سپردههای بانکی، باعث تورم سریع میشود. نرخ تورم بسیار بالا میتواند اعتماد به نرخ ارز را از بین ببرد و درست شبیه هجوم مشتریان به بانک میماند. رشد بیش از حد عرضه پول باعث میشود که دولت نتواند یا مایل نباشد تأمین مالی خود را از طریق استقراض یا مالیات انجام دهد و کسری بودجه خود را با چاپ پول جبران میکند. دولتها گاهی به سیاستهای بیش از حد انقباضی متوسل میشوند که این امر باعث میشود دولت از ارزش بدهیهای خود بکاهد یا از افزایش مالیات اجتناب کند. تورم برای استفادهکننده گان پول بهطور مؤثر یک مالیات کاهشی است اما اثر ان به مراتب کمتر از مالیات تحمیلی است بنابراین درک کردن این موضوع برای شهروندان معمولی سخت است.[۱۳] تورم میتواند ارزیابی کمی از هزینههای زندگی را پنهان کند همانطور که قیمتهای منتشر شده دادههای تاریخی گذشته را نشان میدهد بنابراین ممکن است قیمتها چند ماه بعد افزایش پیدا کند. تورم پولی میتواند تبدیل به ابر تورم شود اگر مقامات پولی موفق به تأمین مالی افزایش مخارج دولت از طریق بدهی یا از طرق دیگر نشوند.

- در طول زمان بین ضبط یا وضع معاملات مشمول مالیات و جمعآوری مالیات به دلیل ارزش مالیات جمعآوری شده، ارزش واقعی بخش کوچکی از مالیاتهای دریافتنی اصلی سقوط میکند یا:

- بدهیهای منتشره دولت موفق به پیدا کردن خریدار ندارد مگر اینکه تخفیف بسیار زیاد داشته باشد یا:

- ترکیبی از موارد بالا

نظریه ابر تورم بهطور کلی برای یک رابطه بین درآمد دولت از ضرب سکه و مالیات تورمی است. در هر دو مدل Phillip Cagan و نئو کلاسیک یک نقطه اوج زمانی اتفاق میافتد که عرضه پول افزایش میابد یا افت در پایه پولی دولت را برای بهبود وضعیت خود ناتوان میسازد؛ بنابراین زمانی که پول بدون پشتوانه چاپ شدهاست، افزایش هزینه بیش از ارزش پول خلق شدهاست. از این رو ممکن است فکر کنید که چرا هر دولت منطقی به کار میبرد اقداماتی را که باعث ادامه ابر تورمها میشود. یک دلیل برای چنین اقداماتی است که اغلب جایگزین به ابرتورم افسردگی یا شکست نظامی است علت ریشه مورد بحث و اختلاف است. در هر دو اقتصاد کلاسیک و پول گرایان همیشه نتایج مقامات پولی قرض گرفتن غیر مسئولانه پول و پرداخت همه هزینههای آن است. این مدل در حقالضرب نامحدود مقامات پولی و منافع حاصل از مالیات تورمی تمرکز میکنند.

در نظریه اقتصادی نئو کلاسیک ابر تورم تورم در یک بدتر شدن پایه پولی ریشه دارد. در این مدل ملاحظه شده که ریسک نگه دارندگان ارز بهطور چشمگیری افزایش یافته و تقاضای فروشندگان همراه با صرف ریسک بالایی است. این به نوبه خود منجر به یک ترس بیشتر است که ارز سقوط خواهد کردکه باعث صرف ریسک بیشتری میشود. برای مثال در طول دوره جنگ، جنگ داخلی، یا درگیریهای شدید داخلی از انواع دیگر: زمانی که اقدامات جایگزین شکست میخورد دولتها باید به انجام هر کاری لازم است برای ادامه مبارزه انجام دهند و نمیتوان هزینه مهم را قطع کرد وقتی که هزینه اصلی خرید تسلیحات است. علاوه بر این، یک جنگ داخلی ممکن است افزایش مالیات یا جمعآوری مالیات موجود را سخت کند. در حالی که در زمان صلح کسری بودجه خود را با فروش اوراق قرضه تأمین مالی میکند اما در طور جنگ قرض گرفتن دشوار و گران است مخصوصاً اگر جنگ را دولت برای تأمین درخواستهای خود ضعیف بکند. مقامات بانکی چه بانک مرکزی و چه سایرین در زمان کسری بودجه با چاپ پول و پرداخت آن به تلاشهای دولت برای بقا انجام میدهند. ابر تورم در زمان ملی گرایان چین از سال ۱۹۳۹ تا ۱۹۴۵ یک مثال کلاسیکی از چاپ پول دولت برای پرداخت هزینههای جنگ داخلی است.

ابر تورم به عنوان یک پدیده پیچیده در نظر گرفته شدهاست و یک تفسیر و راهکار قابل اجرای برای همهٔ موردها نیست. به هر حال در هر دو مدل چه اول از دست دادن اطمینان یا حقالضرب بانک مرکزی، فاز دیگر وجود دارد. در مورد گسترش سریع عرضه پول، قیمتها به سرعت در پاسخ به افزایش عرضه پول نسبت به عرضه کالا و خدمات، افزایش میابند و در صورت از دست دادن اعتماد و اطمینان خاطر مقامات پولی در پاسخ به صرف ریسک حاضرند سریعاً با چاپ پول این را بپردازند. با این وجود این فرایند پرشتاب زمانی اتفاق میافتد که در طول ابر تورم مانند ابر تورم آلمان ۱۹۲۲ تا ۱۹۲۳ هنوز ناا مشخص و غیرقابل پیشبینی باقی ماندهاست تحول توسعه تورمی به سمت ابر تورم به عنوان یک پدیده بسیار پیچیدهاست که میتواند در آینده تحقیقات پیچیده و در با رابطه با زمینههای مختلف دربارهٔ آن انجام گیرد.[۱۴]

مدلها[ویرایش]

از آنجایی که ابر تورم یک پدیده به عنوان اثر پولی است مدلهای ابر تورم تمرکزشان بر تقاضای برای پول است. اگر تورم متوقف نشود اقتصاددانان افزایش سریع در عرضه پول و افزایش سرعت گردش پول را مشاهده میکنند. در هر صورت هر دو یا یک کدامشان ریشه تورم و ابر تورم هستند. یک افزایش چشمگیر در سرعت گردش پول به عنوان علت ابر تورم مرکزیت بحران عدم اعتماد درمدل ابر تورم است که صرف ریسک فروشندگان تقاضا برای ارز کاغذی بیش از ارزش اسمی به سرعت رشد میکند. نظریه دوم این است که اولین ریشه افزایش در مقدار متوسط گردش، که میتواند «مدل پولی» ابر تورم نامیده شود. در هر دو مدل اطمینان خاطر نقش دارد. در مدل اطمینان برخی از رویداد، یا مجموعهای از وقایع مانند شکست در جنگ و غیره باعث میشود اعتماد مقامات پولی و افراد برای باز پرداخت قروضشان از بین برود زیرا مردم نمیخواهند اسناد و پولهایشان بیارزش شودو میخواهند آن هارا خرج کنند فروشندگان، پی بردهاند به این نکته که بیشتر در معرض ریسک ارز وجود دارند، خواستار صرف ریسک بیشتر و بیشتر بیش از مقدار اصلی آن هستند. در این روش پایان به ابر تورم با پشتوانه ارز که اغلب انتشار کامل ارز جدید همراه است. جنگ یکی از علل رایج ذکر شده بحران اعتماداست به ویژه شکست خوردن در جنگ. در این دیدگاه، افزایش در متوسط گردش در نتیجه، دولت در تلاش برای خرید زمان و بدون آمدن به شرایط با ریشه و علت این عدم اعتماد به نفس خود است.[۱۵]

نمونه و مثالهای تاریخی[ویرایش]

زیمبابوه[ویرایش]

هجدهم آوریل ۱۹۸۰، وقتی کشور زیمبابوه از دل مستعمره سابق انگلستان، یعنی رودزیا، زاده شد واحد پول جدیدی به گردش انداخت با نام «دلار زیمبابوه». آن هنگام هر دلار زیمبابوه معادل ۱٫۴۷ دلار آمریکا بود. اما این واحد پولی دستخوش یکی از بزرگترین تحولات پولی در طول تاریخ شد.

در اواخر آوریل ۲۰۰۸ ارزش تقریبی هر دلار آمریکا برابر با ۲۱۱۲۳۲ دلار زیمبابوه بود. بعد از مدتی بانک مرکزی زیمبابوه اسکناسهای جدید ۱۰۰ میلیارد دلاری منتشر ساخت و دولت زیمبابوه تعریف جدیدی از واحد پول خود کرد و با حذف ۱۰ صفر از آن هر دلار جدید زیمبابوه برابر با ۱۰ میلیارد شد خلاصه آن که زیمبابوه نرخ تورم ۱۱۲۵۰۰۰۰ درصد را تجربه کرد و این اتفاقات همواره در تاریخ بیاد خواهد ماند.[۱۶]

آلمان[ویرایش]

در آلمان بعد از جنگ جهانی اول (معروف به جمهوری وایمار) بین سالهای ۱۹۲۰ تا ۱۹۲۳ میلادی سیستم حکومتی وقت آلمان از مکتبی اقتصادی پیروی میکرد که چاپ پول بدون داشتن سرمایهٔ سخت (طلا، …) را برای دولت ممکن میکرد. با توجه به هزینهٔ سنگینی که آلمان باید برای غرامت جنگ پرداخت میکرد، دولت این کشور شروع به چاپ مارک کاغذی برای خرید مقادیری مشابه طلا و افزایش چرخه پول کرد. این کار باعث افزایش نقدینگی در جامعه و ظهور و البته قدرت سفته بازان شد که سبب ایجاد ابرتورم گردید که تا نوامبر سال ۱۹۲۳ ادامه داشت. به دنبال آن با ظهور رنتن مارک که با پشتوانه املاک و صنایع چاپ میشد، تورم پایان یافت.

گستردهترین ابرتورم مطالعه شده، تورمی است که پس از جنگ جهانی اول در آلمان روی داد. نسبت شاخص قیمتها در آلمان در نوامبر ۱۹۲۳ به اوت ۱۹۲۲ (تنها پانزده ماه پیش از آن)، ۱۰۱۰×۰۲/۱ بود. این عدد بزرگ همارز نرخ تورم ماهانه ۳۲۲ درصد است. در شانزده ماهی که ابرتورم در این کشور حاکم بود، سطح قیمتها بهطور متوسط در هر ماه چهار برابر میشد. اگر چه تورم شدید آلمان شناخته شدهتر از ابرتورم مجارستان است، اما تورمی که بعد از جنگ جهانی دوم در این کشور روی داد بسیار بزرگتر بود. سطح عمومی قیمتها در مجارستان در فاصله اوت ۱۹۴۵ تا ژوئیه ۱۹۴۶ با نرخ حیرتآور بیش از ۱۹۰۰۰ درصد در ماه یا ۱۹درصد در روز افزایش یافت. حتی این ارقام بسیار بزرگ نیز تورمی که در بدترین روزهای ابرتورم در این کشورها تجربه شد را کمتر از واقع بیان میکنند. در اکتبر ۱۹۲۳ سطح قیمتها در آلمان با نرخ ۴۱ درصد در روز بالا میرفت. همچنین در ژوئیه ۱۹۴۶ قیمتها در مجارستان در هر روز بیش از ۳ برابر میشد.

اما چه چیزی ابرتورم را به وجود میآورد؟ هیچ شوکی هر قدر هم که شدید باشد نمیتواند به تنهایی رشد سریع، مداوم و پایدار قیمتها را توجیه کند. خود دو جنگ جهانی باعث بروز ابرتورم در آلمان و مجارستان نشدند. نابودی منابع در حین جنگ میتواند دلیلی برای بالاتر رفتن قیمتها در این دو کشور بعد از جنگ نسبت به قبل از آن باشد، اما خود این دو جنگ نمیتوانند توضیح دهنده این باشند که چرا قیمتها در خلال دورههای ابرتورم بهطور پیوسته و با نرخی سریع افزایش یافتند. ابرتورمها به دلیل رشد بسیار سریع عرضه «اسکناس» به وجود میآیند. این تورمهای شدید زمانی اتفاق میافتند که مراجع پولی و مالی یک کشور برای پرداخت هزینههای بالای دولت، دائماً مقادیر عمدهای پول منتشر کند. تورم در عمل شکلی از مالیات است که در آن دولت به بهای متضرر شدن افرادی که پول را نزد خود نگه میدارند سود میکند (زیرا باعث میشود ارزش این پول کاهش یابد). میتوان ابرتورمها را طرحهای مالیاتی بسیار بزرگ دانست. در خلال ابرتورم آلمان، تعداد واحد پول در جریان در این کشور با ضریب ۳۲/۷ × ۱۰۹ افزایش یافت. این افزایش در عرضه پول در مجارستان معادل ۱۹/۱ × ۱۰۲۵ بود. این ارقام از رشد تجربه شده در قیمتها کمتر هستند. اما این که افزایش قیمتها سریع تر از عرضه پول باشد چه معنایی دارد؟

اقتصاددانها در بحث از آنچه در زمان افزایش سریع قیمتها در رابطه با نگهداری پول روی میدهد، از مفهومی به نام «مقدار واقعی پول» استفاده میکنند. مقدار واقعی پول که برخی اوقات «قدرت خرید پول» نامیده میشود، برابر است با نسبت حجم پول نگه داشته شده به سطح قیمتها. فرض کنید یک خانواده نوعی، بسته مشخصی از کالاها را مصرف میکند. مقدار واقعی پول، تعداد بستههایی را اندازهگیری میکند که خانوادهها میتوانند با پولی که در اختیار دارد خریداری نمایند. خانوادهها در دورههای تورم پایین، تراز واقعی پولی بیشتری را حفظ میکنند، چرا که انجام چنین کاری راحت است، اما در دورههای تورم بالا، تراز واقعی پولی کمتری نگهداری میکنند تا از «مالیات» تورمی اجتناب ورزند؛ بنابراین آنها برای پرهیز از مالیات تورمی بخش بزرگتری از ثروت خود را در قالب داراییهای فیزیکی نگهداری میکنند. با خرید این کالاها از جانب مصرفکنندهها قیمتها زیادتر شده و تورم افزایش مییابد.[۱۷]

پدیدهٔ ابرتورم به علت سیاستهای اقتصادی نادرست در ۲ قرن اخیر بسیار شایع بودهاست تا جایی که آلمان به عنوان یکی از صنعتیترین کشورها هم دچار آن گردید و به تبع آن فاشیسم و نازیسم شکل گرفت. به همین خاطر بسیار مورد توجه قرار میگیرد.[۱۸]

لهستان[ویرایش]

از ۱۹۸۹ تا ۱۹۹۱ کمونیسم در کشورهای بلوک شوروی سابق در اروپا و آسیا از هم پاشید. بیست و هشت کشور عضو اتحاد جماهیر شوروی سابق و شرق اروپا نظامهای سیاسی و اقتصادی خود را کنار گذاشتند.

سقوط نظام سوسیالیستی همه کشورهای فوق در زمان سقوط کمونیسم به مشکلات اقتصادی بزرگی دچار بودند. نظام قدیمی و بسیار متمرکز اقتصاد سوسیالیستی به نظامی خشک و متصلب تبدیل شده بود. اگرچه این سیستم، سرمایه و نیروی کار را برای صنعتیسازی بسیج کرده بود، اما قادر نبود همپای اقتصاد جدید حرکت کند. نقص مزمن این نظام اقتصادی بروز کمبود بود، زیرا یک سیستم متمرکز توزیع، نمیتواند میان عرضه و تقاضا برای میلیونها کالاها و خدمتی که در یک اقتصاد جدید به تولید میرسیدند تعادل برقرار کند. این نظام اقتصادی همچنین نمیتوانست کارایی یا کیفیت تولید را بهبود بخشد، چرا که تمرکز خود را بر تولید ناخالص معطوف ساخته بود و استفاده افراطی از تمامی مواد اولیه را تشویق میکرد. توانایی سوسیالیسم در خلاقیت نیز بسیار محدود بود. اقتصاد سوسیالیستی از کمبود بنگاههای کوچک و نبود فرایند ویرانگری خلاق (نابودسازی کالاها و خدمات قدیمی توسط کالاها و خدمات جدید و بهتر. رجوع کنید به ویرانگری خلاق) رنج میبرد. با اتمام منابع آزاد، نرخ رشد شروع به کاهش کرد. علاوه بر آن بخش روزافزونی از اقتصاد شوروی (نزدیک به یکچهارم GDP در دهه ۱۹۸۰) در رقابت تسلیحاتی با آمریکا به مخارج نظامی تخصیص مییافت. تنزل استانداردهای زندگی به بروز نارضایتیهای عمومی منجر شد که آنها نیز به نوبه خود به افزایش زیاده از حد دستمزدها انجامید. اما دولت مانع افزایش قیمتها شد. در لهستان و اتحاد جماهیر شوروی، کسری بودجه و عرضه پول به سرعت رشد پیدا کردند و این امر به نارضایتیهای عمومی دامن زد. این نارضایتیها باز به افزایش زیاده از حد دستمزدها انجامید ولی قیمتها افزایش نیافت. در لهستان و اتحاد جماهیر شوروی، کسری بودجه و عرضه پول به سرعت رشد پیدا کرد و به بروز ابرتورم (تورم بیش از ۵۰ درصد طی دوره یکماهه)، کاهش چشمگیر تولید و سقوط اقتصادی منجر شد (کورنای، ۱۹۹۲).[۱۹]

ویژگیهای ابرتورم[ویرایش]

- عموم مردم ترجیح دهند ثروتشان را در قالبهای غیرپولی یا در ارزهای نسبتاً باثبات خارجی نگهداری کنند تا قدرت خرید پولشان حفظ شود.

- ارز محک و معیاری میشود که به جای پول داخلی مینشیند و گاه معاملات داخلی نیز با ارز انجام میشود.

- در خرید و فروشهای نسیه همواره کاهش احتمالی ارزش پول در نظر گرفته میشود؛ و نرخ بهره، قیمتها و دستمزدها همواره در قیاس با نرخ تورم قرار میگیرند. با چنین پیشینه هولناکی از مرزهای بیکران تجربههای تورمی و شناخت ویژگیهای عمومی آن، بررسی پدیده تورم در اقتصاد ایران طی سالهای اخیر نکات قابل تأملی دارد.[۱۶]

ابرتورم در ایران[ویرایش]

آخرین نرخی که برای تورم در ایران اعلام شدهاست بالغ بر ۳۹ درصد است. اگرچه هنوز فاصله زیادی با بروز پدیده ابرتورم و عوارض خاص آن داریم؛ اما همین نرخ نیز برای ایجاد اختلال در روند تولید، سیاستگذاریها، توزیع درآمد،... کفایت میکند.

انتشار و حضور چکهای پانصدهزار ریالی که قابلیت مبادله و گردشی مانند اسکناس دارند نشانههایی است از تورمی که هماکنون بر پیکر اقتصاد ایران سنگینی میکند و امروزه استفاده از چکها بیش از حد رایج و معمولی شدهاست. میدانیم در کشورهایی که تورم سنگین را تجربه میکنند بانکهای مرکزی اغلب واحدهای پولی درشتتر منتشر میکنند چرا که واحدهای پولی کوچکتر بیارزش شدهاند و با چنین واحدهایی انجام مبادلات نقدی بهدشواری صورت میپذیرد. از این روست که انتشار واحدهای پولی با ارقام بالاتر در اشکال گوناگون رواج مییابد. اما اینها همه نشانههای ناگزیر یک بیماری ساختاری است که علاج آن محتاج توجه به عوامل بروز این بیماری و نگرشی ساختاری به پدیده تورم در اقتصاد ایران است.

بههرحال، طبیعی است که بخشی از تورم کنونی تورم وارداتی است. البته، در مورد آن اغراق نباید کرد اما نمیتوان آن را نادیده گرفت. بنا به اعلام بانک مرکزی یکدرصد افزایش در شاخص بهای کالاها و خدمات وارداتی (با فرض ثبات سایر شرایط) بهطور متوسط در حدود ۲ واحد درصد نرخ تورم (خردهفروشی) را افزایش میدهد و سهم تورم وارداتی در تورم در حدود ۳۸ درصد برآورد میشود. بدین ترتیب حدود ۱۵ درصد تورم ۳۹ درصدی کنونی یعنی تقریباً یکسوم آن تورم ناشی از افزایش هزینههای وارداتی است.

عوامل درونزای تورم به عنوان مؤثرترین جزء تورم کنونی است.

نخست، به نظر میرسد مهمترین عامل و زمینهساز تشدید تورم در سالهای اخیر بیانضباطیهای پولی و مالی بودهاست.

اقتصاد ایران در شرایط کنونی ظرفیت و توانی برای توسعه دارد و در این میان نقش بودجه دولت تعیینکننده است. شاید به نظر رسد در شرایط کنونی هم از آثار تورمی ناشی از رشد نقدینگی آسیب میبینیم و هم از آثار رکودی برخاسته از سیاستهای انقباضی. چنین شرایطی خود زمینهساز بروز اعوجاج و نوسانهای غیرعادی در بخشهای مختلف اقتصادی و بروز پدیده فرار سرمایه و دیگر تبعات منفی مشود که امروز در اقتصاد یران شاهد آن هستیم.

چنانکه این سیاستها معمولاً با سختتر ساختن دسترسی به منابع بانکی و کاهش امکان دسترسی به وجوه بودجهای و مانند آن و در یککلام سیاستهای انقباضی میتواند با تأثیرگذاری روی سطح دستمزدهای اسمی و درآمدها زمینه را برای رویگردانی از سیاست انقباضی و بازگشت دوباره به سیاستهای انبساطی فراهم سازد.

از این رو شاهد سیکلی از چرخش سیاستی از یکی به دیگری خواهیم بود. شاید با ملاحظه آثار محدودکننده سیاستهای بانک مرکزی نخستین راهکاری که به نظر برسد پاپس کشیدن از این سیاستها و بازگشت به سیاستهای انبساطی باشد. اما این نیز بهنوبه خود نادرستترین راهکار است که کمترین پیامد آن بیاعتنایی کامل فعالان اقتصادی به سیاستهای دستگاههای ناظر به بازارهای مالی و مالیه عمومیاست.

حاصل هم اینگونه است که هم آثار رکودی سیاست ضد تورمی و هم آثار تورمی سیاستهای انبساطی، هر دو را با هم خواهیم داشت. هم سطح واقعی درآمدها را کاهش دادهایم و هم با کاهش سرمایهگذاریها شرایط رکودی در اقتصاد را دامن زدهایم!

در چنین موقعیتی که رکود در بخشهای مختلف اقتصادی چیره میشود و فرصت سرمایهگذاری و سودآوری محدود است و از طرف دیگر تورم نیز در کشور وجود دارد، شکلگیری امواج سوداگری مالی میتواند بر ابعاد تورم دامن بزند.

این پولهای سوداگرانه روزی به بازار مسکن هجوم میبرد، روز دیگری به بازار ارز و زمانی دیگر به بورس میرود. تردیدی نیست که بخش مهمی از افزایش غیرمتعارف بهای مسکن در سال گذشته ناشی از همین هجوم سوداگرانه بود.

در پایان باید اشاره کرد که دو خطر اصلی امکان ارتقای تورم کنونی به سطح «ابرتورم» را بهطور بالقوه پدیدمیآورد:

- بیانضباطی در سیاستهای پولی و مالی

- تبعات ناشی از اجرای ناقص و عجولانه طرح تحول اقتصادی و پرداخت نقدی یارانهها

سخن آخر آنکه حل معضل قیمتهای نازل انرژی، از طریق پرداخت یارانه نقدی تبعات و پیامدهای ناگواری برای اقتصاد ایران داشت که دو نوع تورم در اقتصاد پدیدآورده است.

نخست تورم مستقیم ناشی از افزایش هزینهها و دوم تورم حاصل از افزایش شدید نقدینگی در میان مردم که در حقیقت ناشی از افزایش تقاضای خانوارهایی که این پرداختهای معوض نقدی را دریافت کردند. اما مرزهای بیکران تورم امروز همین یارانه نقدی را هم مورد هجوم قرارداده است و شرایط معیشتی مردم در همه ابعاد آسیبپذیر شدهاست.[۱۶]

ابرتورمها چگونه به پایان میرسند؟[ویرایش]

پاسخ معمول آن است که دولتها مجبور میشوند رشد سریع حجم پول را متوقف سازند. مدافعان این دیدگاه پایان ابرتورم در آلمان را شاهدی بر ادعای خود میدانند. آلمان در اواخر ۱۹۲۳ دست به اصلاحات پولی زد و واحد پول جدیدی موسوم به rentenmark را به وجود آورد. دولت این کشور متعهد شد که این واحد پول جدید را میتوان در صورت تقاضا به اوراق بهاداری تبدیل کرد که ارزش خاصی بر حسب طلا داشته باشد. طرفداران این پاسخ معمولاً اعتقاد دارند که تضمین قابلیت تبدیل، به گونهای مناسب، به عنوان تعهدی برای توقف چاپ سریع پول در نظر گرفته میشود.

دیدگاه دیگری که برخی از اقتصاددانها به آن معتقدند این است که برای پایان ابر تورم، نه تنها به اصلاحات پولی، بلکه همچنین به تغییرات مالی نیاز است. براساس این دیدگاه اصلاحی موفقیتآمیز است که حاوی دو تعهد باورپذیر از جانب دولت باشد. اولین مورد، تعهد به توقف رشد سریع اسکناس است. مورد دوم تعهد به متعادل کردن بودجه دولت است. این تعهد دوم برای موفقیت اصلاحات نیاز است، زیرا انگیزه دولت برای متوسل شدن به مالیات تورمی را از میان برده یا حداقل کاهش میدهد. اگر دولت به متعادل نمودن بودجه متعهد شود مردم میتوانند باور کنند که در آینده نزدیک، رشد پول دوباره افزایش پیدا نخواهد کرد. توماس سارجنت، از مدافعان دیدگاه دوم بر این باور است که اصلاحاتی که در سال ۱۹۲۳ در آلمان انجام شد موفقیتآمیز بود، زیرا بانک مرکزی مستقلی را به وجود آورد که میتوانست از پولی کردن کسری دولت سر باز زند و همچنین طرحهایی را برای افزایش مالیات و کاهش مخارج دولت دربرداشت. دیدگاه سارجنت را میتوان اینگونه نیز در نظر آورد که ابرتورمها زمانی به پایان میرسند که مردم به شکل منطقی باور کنند که نرخ رشد پول هم در حال حاضر و هم در آینده به سطوح نرمال کاهش خواهد یافت.[۹]

پیامدهای ابرتورم[ویرایش]

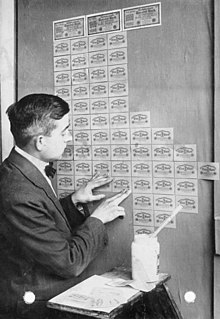

یکی از اثرات ابر تورمها که عواقب جدی به دنبال دارد، تخصیص دوباره ثروت است. ابرتورمها ثروت را از مردم عادی که پول نگهداری میکنند به دولت که به چاپ پول میپردازد، انتقال میدهند. ابر تورمها همچنان باعث میشوند در صورتی که قرارداد اعطای وام پیش از بدتر شدن تورم امضا شده باشد، وام گیرندهها به بهای ضرر وام دهند هها سود ببرند. همچنین بنگاههایی که ذخایری از مواد خام و کالاهای تولید شده را نگهداری میکنند به قیمت متضرر شدن عموم مردم منتفع میشوند. در آلمان مستاجرها به بهای ضرر صاحبان املاک سود بردند، زیرا سرعت رشد سقف اجارهها معادل سرعت افزایش سطح عمومی قیمتها نبود. کنستانتینو برسچیانی تورونی بر این باور است که ابرتورم، ثروت طبقات با ثبات در آلمان را نابود کرد و دستیابی ناسیونال سوسیالیستها (نازیها) به قدرت را آسانتر نمود. ابرتورم با دور کردن مردم از مبادلات پولی و وادار کردن آنها به روی آوردن به تهاتر (مبادله پایاپای) کارایی اقتصاد را کاهش میدهد. همانطور که میدانیم استفاده از پول برای انجام مبادله در یک اقتصاد معمولی کارایی بسیار زیادی دارد. اما در خلال دوران ابر تورم افراد ترجیح میدهند که پرداخت به آنها در قالب کالا صورت بگیرد تا بدین شکل از مالیات تورمی اجتناب ورزند. در این شرایط در صورتی که پرداخت به مردم با استفاده از پول انجام شود، آن پول را با حداکثر سرعت ممکن خرج خواهند کرد. در آلمان کارگرها دستمزد خود را دو بار در روز دریافت میکردند و خرید خود را در اواسط روز انجام میدادند تا از کاهش بیشتر ارزش درآمدهای خود جلوگیری نمایند. ابر تورم، یک بازی بیثمر «سیب زمینی داغ» (hot potato) است که در آن افراد برای آنکه از نگهداری اسکناس پرهیز کنند، منابع با ارزش خود را مصرف میکنند. ابرتورمها میتوانند به رفتاری منجر شوند که در شرایط معمول، غیرعادی تلقی خواهد شد. جرالد فلدمن در کتاب خود با عنوان «بی نظمی بزرگ» نقل میکند که در یک شرکت کوچک دستمزدهای کارکنان در یک چرخ دستی جابهجا میشد، زیرا تعداد اسکناسهای موردنیاز برای پرداخت دستمزد آنها در خلال تورم بسیار زیاد شده بود (فلدمن، ۱۹۹۳، ص ۶۸۰) کوربیس که یک منبع عکس اینترنتی است (www.corbis.com) تصویری از یک زن آلمانی را نشان میدهد که اسکناسهای خود را در اجاقش میسوزاند، چرا که حرارت ناشی از انجام این کار بیشتر از حالتی است که از این اسکناسها برای خرید سوختی دیگر استفاده شود.[۹]

ده مورد از شدیدترین ابرتورمهای روی داده در تاریخ جهان[ویرایش]

| بالاترین نرخ تورم ماهانه در تاریخ[۲۰][۲۱] | ||||||

|---|---|---|---|---|---|---|

| کشور | نام ارز | ماه | نرخ (٪) | نرخ معادل تورم روزانه (%) | زمان لازم برای دو برابر شدن قیمتها | بالاترین واحد پولی |

| مجارستان | پنگوی مجارستانی | ژوئیه ۱۹۴۶ | ۴٫۱۹×۱۰۱۶ | ۲۰۷٫۱۹ | ۱۴٫۸۲ ساعت | ۱۰۰ کوئینتیلیون پی (1020) |

| دلار زیمبابوه | نوامبر ۲۰۰۸ | ۷٫۹۶×۱۰۱۰ | ۹۸٫۰۱ | ۲۴٫۳۵ ساعت | ۱۰۰ دلار تریلیون (1014) | |

| دینار یوگسلاوی | ژانویه ۱۹۹۴ | ۳٫۱۳×۱۰۸ | ۶۴٫۶۳ | ۱٫۳۹ روز | ۵۰۰ میلیارد DIN (۵×۱۰۱۱) | |

| جمهوری سربسکا | دینار جمهوری صربسکا | ژانویه ۱۹۹۴ | ۲٫۹۷×۱۰۸ | ۶۴٫۳۵ | ۱٫۴۰ روز | ۵۰ میلیارد DIN (۵×۱۰۱۰) |

| بولیوار مستقل | ژانویه ۲۰۱۹ | ۲٫۶۸×۱۰۶ | ۴۰٫۴۸ | ۲٫۰۹ روز | Bs.S 1 میلیون (معادل Bs. 10) | |

| پایپرمارک آلمانی | اکتبر ۱۹۲۳ | ۲۹۵۰۰ | ۲۰٫۸۹ | ۳٫۶۵ روز | ۱۰۰ تریلیون ℳ 1014 | |

| دراخمای یونان | اکتبر ۱۹۴۴ | ۱۳۸۰۰ | ۱۷٫۸۸ | ۴٫۲۱ روز | ۱۰۰ میلیارد ₯ (1011) | |

| یوان چین | آوریل ۱۹۴۹ | ۵٬۰۷۰ | ۱۴٫۰۶ | ۵٫۲۷ روز | ¥۶ میلیارد | |

| درام ارمنستان و روبل روسیه | نوامبر ۱۹۹۳ | ۴۳۸ | ۵٫۷۷ | ۱۲٫۳۶ روز | ۵۰۰۰۰ روبل | |

| منات ترکمنستان | نوامبر ۱۹۹۳ | ۴۲۹ | ۵٫۷۱ | ۱۲٫۴۸ روز | ۵۰۰ منات | |

واحدهای تورم[ویرایش]

نرخ تورم معمولاً بر حسب درصد در سال اندازهگیری میشود. همچنین میتوان آن را در درصد در ماه یا در زمان دو برابر شدن قیمت اندازهگیری کرد.

جستارهای وابسته[ویرایش]

- محاصره

- رکود تورمی

- پول بیپشتوانه

- احتکار (اقتصاد)

- دلار لیبرتی (ارز خصوصی)

- نرخ بهره

- بحران واحد پولی

- قرض و بدهی

- چرخه مطلوب و چرخه معیوب

منابع[ویرایش]

- ↑ O'Sullivan, Arthur; Steven M. Sheffrin (2003). Economics: Principles in action. Upper Saddle River, New Jersey 07458: Pearson Prentice Hall. pp. 341, 404. ISBN 0-13-063085-3.

{{cite book}}: نگهداری CS1: موقعیت (link) - ↑ Where's the Hyperinflation? بایگانیشده در ۲ اوت ۲۰۱۸ توسط Wayback Machine, Forbes.com, 2012

- ↑ Bernholz, Peter 2003, chapter 5.3

- ↑ Bernholz, Peter 2003, chapter 5.2 and Table 5.1

- ↑ Bernholz, Peter 2003, chapter 5.3

- ↑ [Steven M. Sheffrin (2003). Economics: Principles in action «Bernholz, Peter 2003, chapter 5.3»] مقدار

|نشانی=را بررسی کنید (کمک). - ↑ «donya-e-eqtesad». بایگانیشده از اصلی در ۱۶ ژوئیه ۲۰۱۱. دریافتشده در ۲۰۱۱. تاریخ وارد شده در

|تاریخ بازدید=را بررسی کنید (کمک) - ↑ [سایت فرارو سایت فرارو] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ ۹٫۰ ۹٫۱ ۹٫۲ [مایکل سالمی / مترجم: محمدصادق الحسینی، محسن رنجبر مایکل سالمی / مترجم: محمدصادق الحسینی، محسن رنجبر] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ Edward S. Mason and Robert E. Asher, "The World Bank Since Bretton Woods: The Origins, Policies, Operations and Impact of the International Bank for Reconstruction." (Washington DC: Brookings Institution, 1973), 29. پارامتر

|عنوان= یا |title=ناموجود یا خالی (کمک); پارامتر|پیوند=ناموجود یا خالی (کمک) - ↑ [اPhillip Cagan, The Monetary Dynamics of Hyperinflation, in Milton Friedman (Editor), Studies in the Quantity Theory of Money, Chicago: University of Chicago Press (1956). اPhillip Cagan, The Monetary Dynamics of Hyperinflation, in Milton Friedman (Editor), Studies in the Quantity Theory of Money, Chicago: University of Chicago Press (1956).] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ [ter 5.3

Palairet, Michael R. (2000). The Four Ends of the Greek Hyperinflation of 1941-1946 ter 5.3 Palairet, Michael R. (2000). The Four Ends of the Greek Hyperinflation of 1941-1946] مقدار

|نشانی=را بررسی کنید (کمک). کاراکتر line feed character در|نشانی=در موقعیت 8 (کمک); پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ [Parsson, Jens (1974). Dying of Money (Chapter 17: Velocity). Boston, MA: Wellspring Press. pp. 112–119. / Parsson, Jens (1974). Dying of Money (Chapter 17: Velocity). Boston, MA: Wellspring Press. pp. 112–119. /] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ [" Wolfgang Chr. Fischer (Editor), German Hyperinflation 1922/23 – A Law and Economics Approach, Eul Verlag, Köln, Germany 2010, p. 124. " Wolfgang Chr. Fischer (Editor), German Hyperinflation 1922/23 – A Law and Economics Approach, Eul Verlag, Köln, Germany 2010, p. 124.] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ Edward S. Mason and Robert E. Asher. [" "] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ ۱۶٫۰ ۱۶٫۱ ۱۶٫۲ [اقتصاد کلان سیداحمدمیر مطهری اقتصاد کلان سیداحمدمیر مطهری] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ [مایکل سالمی / مترجم: محمدصادق الحسینی، محسن رنجبر مایکل سالمی / مترجم: محمدصادق الحسینی، محسن رنجبر] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ [الف-ابرتورم الف-ابرتورم] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ [آندرس اسلاند-مترجمان: محمدصادق الحسینی، محسن رنجبر آندرس اسلاند-مترجمان: محمدصادق الحسینی، محسن رنجبر] مقدار

|نشانی=را بررسی کنید (کمک). پارامتر|عنوان= یا |title=ناموجود یا خالی (کمک) - ↑ "World Hyperinflations | Steve H. Hanke and Nicholas Krus | Cato Institute: Working Paper". Cato.org. 15 August 2012. Archived from the original on 17 October 2012. Retrieved 15 October 2012.

- ↑ "World Hyperinflations" (PDF). CNBC. 14 February 2011. Archived from the original (PDF) on 5 September 2013. Retrieved 13 July 2012.